Megtudtuk: ezen az árfolyamon forintosítják a devizahiteleket

Palkó István 2014. október 22. 08:27 Portfolio

November 4-én, kedden nyújtja be a kormány a parlamentnek a "fair bankrendszerről" szóló törvényjavaslatot, és valamikor ekkor érkezik külön javaslat formájában a forintosításról szóló törvény is - értesült több független forrásból a Portfolio. Ennél még fontosabb, hogy a tervek szerint aktuális piaci árfolyamon, a bankok közötti hitelkiváltási versenyben forintosítják a devizahiteleket várhatóan 2015 első felében. Újabb "végtörlesztéstől" tehát nem kell tartaniuk a bankoknak, ehelyett a bankadó szinten tartásával és szűk kamatfelárakkal fegyelmezné őket a kormány január 1-jétől.

Nagy a gőz a boszorkánykonyhában

Legalább négy jogszabály készül ezekben a napokban a lakossági devizahitelek kivezetésével kapcsolatban:

Értesülésünk szerint november 4-én nyújtja be a kormány a parlamentnek a "fair bankrendszerről" szóló törvényt, amely részletesen meghatározza majd, milyen kamatokkal és "tisztességes, átlátható" szerződésmódosítási lehetőségekkel lehet lakossági hiteleket nyújtani január 1-jétől (a devizahiteleseknek is).Bár voltak más forgatókönyvek is (pl. banki forrásból úgy tudjuk, elhangzott az is, hogy pl. november 15-ei, fix árfolyamon forintosítsanak), értesülésünk szerint gyakorlatilag eldőlt, hogy a lakossági devizahitelek forintosítása során nem lesz haircut, vagyis nem egy kedvezményes, hanem az aktuális piaci árfolyamon (CHF esetében jelenleg közel 254 forint) kell megszabadulniuk devizahitelüktől az ügyfeleknek. Mégpedig egy új forinthitel segítségével.

Valamikor ekkor nyújtják be a forintosításról szóló törvényjavaslatot is, amely értesülésünk szerint kimondja, hogy az aktuális piaci árfolyamon, lehetőség szerint a bankok közötti hitelkiváltási versenyben kell majd forintosítani a lakossági devizahiteleket 2015 első felében.

November elejéig elkészül az MNB rendelete arról, egészen pontosan miként kell kiszámítani a szerződés szerint törlesztő devizahiteles ügyfeleknek visszajáró árfolyamrést és egyoldalú szerződésmódosítások miatti törlesztőrészlet-túlfizetést.

Külön MNB-rendeletben szabályozhatják, mi legyen a speciális esetekben visszajáró pénzekkel, például az átütemezett, felmondott, eladott vagy éppen nem teljesítő hitelek korábbi túlfizetéseinek visszatérítésével. Utóbbi két rendeletnek elsősorban a februári elszámolások során lesz jelentősége, amikor a devizahitelesek döntő többségének jelentősen csökkenni fog a tőketartozása.

Miért van szükség erre?

Többek között az alábbi érvek indokolják, hogy a kormány ne egy kedvezményes árfolyamot, hanem az aktuális piaci árfolyamot írja elő a forintosítás során:

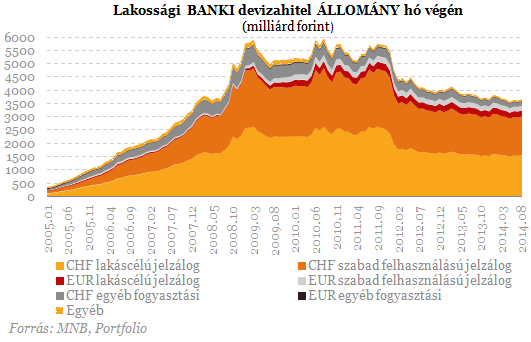

Míg az árfolyamrés és az egyoldalú kamatemelések elszámolásának van némi jogalapja a Kúria június 16-ai jogegységi döntése szerint (még ha a bankok ezt erőteljesen vitatják is), a devizakockázatok részleges bankokra hárításának azonban nincs, hiszen a Kúria kimondta, hogy ezt főszabály szerint az ügyfeleknek kell viselniük.Bár a lakossági banki devizahitelek összege (az augusztusi adatok szerint) még 3684 milliárd forint, az elszámolások révén ennél jóval alacsonyabb szintre, 2900 milliárd forintra csökkenhet, ekörül lehet tehát az az összeg, amit forintosíthatnak a bankok (feltéve, hogy az összes lakossági devizahitelt konvertálniuk kell).

Varga Mihály keddi bejelentése és a benyújtott adótörvény-javaslat alapján (a lex OTP-t leszámítva) szinten marad a bankadó 2015. január 1-je után is, a bankok tehát korábbi vélekedésekkel és javaslatokkal ellentétben nem kapnak könnyítést. Indokolt, hogy a forintosítás során újabb egyszeri veszteségekkel ne sújtsák őket.

A 2011-2012-es végtörlesztés során alkalmazott kedvezményes árfolyam számottevően rombolta a befektetői bizalmat, megingatta a jogrendbe vetett hitet, visszavetette a hitelezést és rombolta Magyarország reputációját.

Mit jelent az árfolyamkedvezmény nélküli forintosítás?

A spot árfolyamon történő forintosítás azt jelenti, hogy a konverzióból kifolyólag a pénzügyi szektornak nem kell újabb veszteséget elkönyvelnie a devizahitelek jövő január-februári elszámolása miatt keletkező 900-1000 milliárd forintos bruttó, illetve (céltartalékok felszabadítása, adó hatás után) 700-800 milliárd forintos nettó veszteség után. Úgy tudjuk azonban, hogy több tényező is ronthatja a bankok jövőbeni eredményességét a mostani lakossági devizahitel-portfólión:

a "fair bankrendszerről" szóló törvény jelentősen korlátozhatja a forintosított devizahitelekre felszámítható kamatfelárat (nem tudjuk, egyelőre pontosan miként),Korábbi becsléseink alapján a devizahiteles elszámolást követően a devizahitelesek tartozása átlagosan közel ötödével, törlesztőrészlete átlagosan közel negyedével csökkenhet. A tőketartozás a konverzió révén nem fog tovább csökkenni, hogy azonban miként fog változni a törlesztőrészlet, azt több tényező befolyásolhatja majd:

mivel a lakossági devizahitel-portfólió eleve 900-1000 milliárd forinttal fog csökkenni a teljes pénzügyi szektorban, a rajta elért bevétel egyébként is jóval alacsonyabb lesz.

mennyire lesz intenzív a bankok közötti hitelkiváltási verseny, így az ügyfelek hányad része lesz képes olyan alacsony (vagy még alacsonyabb) forinthitel-kamatot elérni, mint amilyen a devizahitelek év elején visszaálló (eredeti) kamatszintje,Nagyjából erre számított a piac

mi lesz azoknak a nem hitelképes ügyfeleknek a kamatával, akik esetében a bankok rá lesznek kényszerítve, hogy forintosítsák a devizahitelüket,

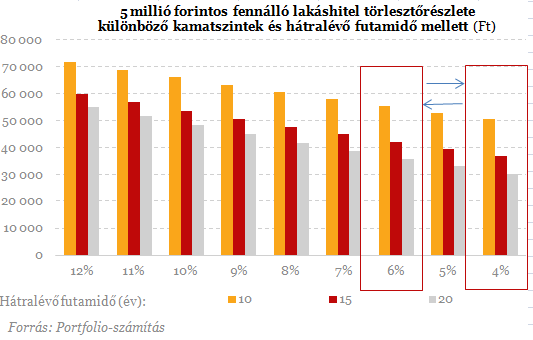

és talán legfőképpen: miként fog alakulni a jegybanki alapkamat, amelynek emelkedése (amennyiben referencia-kamatozású hitelekről beszélünk) jelentősen növelheti a törlesztőrészleteket (egy példát az alábbi ábra mutat).

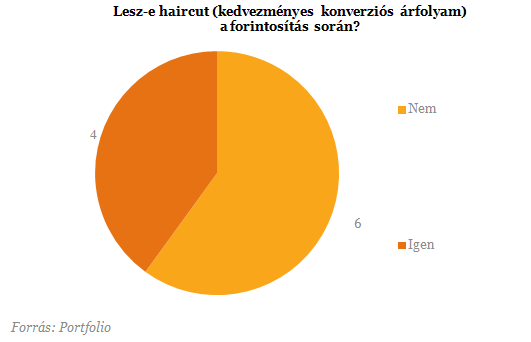

A Portfolio által hétfőn megjelentetett piaci konszenzus alapján az elemzők és alapkezelők többsége (10-ből 6) arra számított, amiről most értesültünk: a kormány piaci árfolyamon forintosítaná a devizahiteleket. A konszenzus arra is rámutatott, hogy a piac hitelkiváltási versenyben zajló forintosításra számít, azzal kapcsolatban azonban még nagy a bizonytalanság, hogy az összes lakossági devizahitelt, vagy annak (a bankoknál egyébként 93%-os arányt képviselő) ingatlanfedezetű részét, vagyis a jelzáloghiteleket forintosítanák. Részletek a piaci várakozásokról:

2014.10.20 06:15 Pénzeső vagy ordas nagy kamu? - Így forintosítják a devizahiteleket

Az ügyfelek csalódottak lehetnek

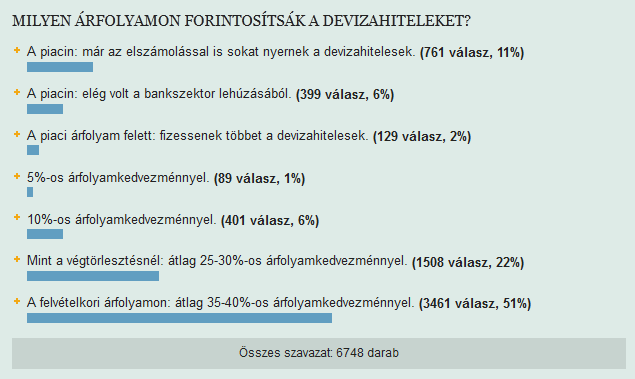

A forintosítás ráirányítja az ügyfelek figyelmét arra, hogy sajnos még az elmúlt évek törlesztései ellenére és a jövő év eleji elszámolás dacára sem lesz alacsonyabb a többség tőketartozása, mint az az összeg, amit eredetileg felvettek. Sokan ezért is számítottak piaci árfolyam alatti forintosításra, aminek most - értesüléseink alapján úgy tűnik - búcsút kell inteniük. Olvasóink a két héttel ezelőtti szavazáson még (ügyfélszempontból) vérmesebb reményeket tápláltak, ahogy az alábbi ábra mutatja. Kérdés, a "fair bankrendszerről" szóló törvény hitelkamatokra vonatkozó szabályai mennyire vigasztalják majd őket.

2014.10.07 11:08 Suttog a piac: újabb nagy pénzeső vár a devizahitelesekre?

Kapcsolódó:

Orbán sci-fije: megszűnnek a segélyek, jönnek Európa legjobb iskolái

Orbán: a minőségéhez képest meglepően olcsó a magyar munkaerő

Az olcsó munkaerő országát építi Orbán

Orbán: Magyarország jó befektetési célpont

Orbán: Magyarország Európa egyik legversenyképesebb gazdasága

Orbán Viktor: megkezdtük Magyarország talpraállítását

Csótányok közé raknák a 11 fős családot

Hegedűs Lorántné a lakóparkokról